¿Es eficiente el nuevo esquema fiscal de aportaciones a planes de pensiones de empleo?

Fernando Martínez-CueSábado 4 de diciembre de 2021

9 minutos

Sábado 4 de diciembre de 2021

9 minutos

La reforma de los límites de reducción fiscal de las aportaciones a instrumentos de previsión social complementaria no solo está siendo un freno para el ahorro voluntario personal en planes de pensiones individuales, sino que además para el sistema de pensiones de empleo, en principio el beneficiado por estas modificaciones, supone ciertas ineficiencias, además de ser discriminatorio y falto de equidad dependiendo del tipo de trabajador de que se trate.

En mi opinión, la estructuración dada a los límites de aportaciones a planes de pensiones y de deducción fiscal de las mismas, no es eficiente para lograr el objetivo de impulsar el ahorro a través del sistema de empleo. Produce una serie de barreras que deberían ser tenidas en cuenta y subsanadas en el futuro.

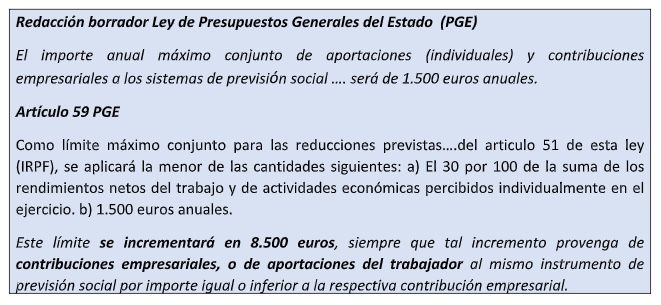

No obstante, las modificaciones introducidas en el borrador de ley de Presupuestos Generales del Estado (PGE) para 2022 en relación a los limites de las aportaciones a los sistemas de empleo, traen consigo mejoras que solucionan algunos de los muros creados por la reforma para 2021.

Fiscalidad para los autónomos

De acuerdo al Anteproyecto de Ley (APL) de Fondos de Promoción Pública (denominado ahora “de regulación para el impulso de los planes de pensiones de empleo”), el nuevo límite de aportación y deducción para autonomos ascendería a 4.250 euros para contribuciones a los nuevos Planes de Pensiones de Empleo Simplificados (PPES o PES) y 1.500 euros para las realizadas a los planes individuales. En total, podrían aportar y deducirse 5.750 euros anuales (o bien deducirse el 30% de sus rendimientos netos de trabajo y actividades económicas, si estos fueran menores que 5.750 euros).

El límite indicado anteriormente sería también aplicable a “las aportaciones propias que el empresario individual realice a planes de pensiones de empleo” (u otros instrumentos de previsión social alternativos) de los que sea promotor y además participe.

Este límite es discriminatorio. Discrimina a favor y en contra de los autónomos. Es decir…

-Cuando entre en vigor ese límite de aportación/deducción (posiblemente a partir de 2023, si la Ley de Fondos de Promoción Pública en el que se incluye se aprueba antes de junio de 2022), supondrá un trato de favor de los autónomos frente muchos trabajadores por cuenta ajena que no tienen ni tendrán la posibilidad REAL de que sus empresas les adscriban a un plan de empleo y aporten a su favor. Esos trabajadores, solo podrán recurrir al límite de 1.500 euros través de sus aportaciones personales a planes de pensiones individuales.

Un acceso REAL a las pensiones de empleo supondría que en la practica la participación o no participación dependiera del trabajador. Es decir, que siempre que quiera, pueda participar en un plan de pensiones de empleo y recibir contribución del empleador y la suya propia.

Sin embargo, el APL de Fondos de Promoción Pública no garantiza de hecho a todos los trabajadores ese derecho a la adscripción a sistemas de empleo, ni la obligatoriedad de las empresas de adscribirles y contribuir por ellos. Su redactado viene a asumir hipótesis que son difíciles de que ocurran: que la negociación colectiva sectorial y los menores gastos de gestión hagan que la mayoría de los empleadores afilien a sus trabajadores a esos PES u otros planes de empleo. España es un país de microempresas (más de 50% del empleo lo generan pequeñas empresas y autónomos) con una limitada capacidad y voluntad de asumir nuevos costes, si no son obligados a ello.

Además, téngase en cuenta que el nuevo límite de aportaciones a instrumentos de previsión empresarial, 8.500 euros adicionales, opera como límite máximo que no depende de la voluntad del trabajador, sino del importe de la contribución que hace su empresa a su favor, ya que la aportación (obligatoria y/o voluntaria) que haga trabajador no podrá ser superior a la de su empleador. En cambio, los autónomos, si su nivel de ingresos se lo permite pueden voluntariamente decir utilizar el límite total que se les aplicará (5.750 euros).

-En cambio, en un mercado laboral donde todos los trabajadores tengan un acceso REAL a planes de empleo u otros instrumentos de previsión ocupacional (ya fuera por disposición legal que obligase a ello, por práctica generalizada de mercado o por que la negociación colectiva fuese efectiva en este sentido), los límites serían discriminatorios para los autónomos.

Los trabajadores por cuenta propia no tienen un empleador que aporte a su favor a sistemas de empleo. Ellos son su propio empleador, por lo que su límite de contribución y deducción debería ser igual al de los trabajadores por cuenta ajena: 1.500 euros para el primer tramo, más un segundo tramo adicional complementario con un límite de 8.500 euros. En total, los autónomos también deberían tener un límite conjunto de 10.000 euros y no de 5.750.

Además, ese límite de aportación adicional (y deducción) para autónomos debiera ser aplicable a cualquier instrumento previsional para autónomos, no solo si aportan a los planes de pensiones de empleo simplificados (PPES), sino también si lo hacen a los individuales. La deducción se debe condicionar al esfuerzo de ahorrar para jubilación (ahorro ilíquido), no por el tipo de producto.

Aspectos positivos de los cambios desde 2022

Las modificaciones que se introducen en el artículo 59 del borrador de Presupuesto Generales del Estado (PGE) en el artículo 52 de la Ley de IRPF, traen consigo varios aspectos positivos.

El de menor impacto es el modesto incremento del límite complementario de contribuciones a sistemas de previsión social empresarial de 8.000 (2021) a 8.500 euros (2022), a costa de reducir de 2.000 a 1.500 euros el primer límite, que es conjunto para previsión social individual y empresarial (aunque es identificado generalmente como aplicable únicamente para aportaciones a los planes de pensiones individuales y otros instrumentos individuales).

El segundo cambio tiene un impacto más significativo. Durante el año 2021 ese limite adicional de aportación de otros 8.000 euros solo podía proceder de contribuciones de los empleadores a esos sistemas de previsión social empresarial. Por lo tanto, no se promovía la contributividad, que aportasen tanto empleador como trabajador, sino que la penalizaba.

La contributividad es una de las bases del éxito de los sistemas de pensiones de empleo, como se ha demostrado alrededor del mundo. El compromiso del empleado crece cuando también el mismo ha de hacer un esfuerzo económico. Ese esfuerzo le hace valorar más la contribución que hace su empresa, se involucra más en su ahorro y en el seguimiento de su cuenta de posición en el plan de pensiones.

Se estima que casi un 40% de los planes de empleo y sistemas alternativos de previsión social extensivos a todos los trabajadores de una empresa, recogen compromisos por pensiones de tipo contributivo (matching contribution), en los que para que aporte el empleador el empleado también ha de aportar.

Durante el año 2021, en aquellos casos en los que la aportación obligatoria del trabajador al plan de pensiones de empleo “no cabía” en el límite de aportación máxima de 2.000 euros, por tener un salario pensionable elevado (salario), y/o por el porcentaje aplicado a esa base pensionable, se han tenido que buscar soluciones “más incomodas” para canalizar ese exceso de aportaciones del trabajador sobre el límite (que no se podían computarse en el límite adicional de 8.000 euros), derivándolas a un instrumento complementario como un seguro colectivo de jubilación, si este estaba ya constituido o había voluntad de constituirlo, o incluso en algunos casos “parches” como la adaptación el compromiso por pensiones y la bajada de las contribuciones del trabajador.

Esta ineficiencia se ha arreglado en la actual redacción del borrador de los PGE para 2022 (así como en el Anteproyecto de Ley de Fondos de Pensiones de Promoción Pública), que permitiría incluir en ese límite complementario de 8.500 euros también las aportaciones del trabajador siempre y cuando estas sean iguales o inferiores a las del empleador:

A estos efectos, las cantidades aportadas por la empresa que deriven de una decisión del trabajador tendrán la consideración de aportaciones del trabajador.

Aspectos negativos: se limita el ahorro voluntario

Limitar la aportación del trabajador al instrumento de previsión social empresarial a que sea igual o inferior a la del empleador, limita mucho la posibilidad de hacer aportaciones voluntarias complementarias, así como el importe de las mismas. Estas serán críticas en el futuro para obtener rentas complementarias a la pensión pública.

Téngase en cuenta las contribuciones del empleador y las obligatorias del empleado suelen ser de importe modesto (aportación media a planes de empleo en España apenas llega a 670 euros anuales). Por lo tanto, si la contribución del empleador es pequeña, lo serán también necesariamente las aportaciones del trabajador. Incluso en el caso de que el compromiso no sea contributivo y la obligación de aportar sea solo del empleador, las aportaciones voluntarias del trabajador al sistema de empleo estarán topadas en un importe igual a la contribución que hace el empleador.

Con el nuevo redactado del borrador de PGE, también se ha perdido una oportunidad para potenciar el ahorro voluntario de los trabajadores en el sistema de pensiones de empleo a través de planes de retribución flexible, al considerar el texto como aportaciones del trabajador, y por lo tanto sujetas a que sean de igual o inferior importe a las del empleador, aquellas realizadas por la empresa pero que “deriven de una decisión de trabajador”.

Esta redacción en cierta manera contradice el criterio que venía manteniendo la Dirección General de Tributos (DGT), respecto a otros beneficios en especie contratados a través de planes de retribución flexible, es decir a través de la sustitución de rentas dinerarias por rentas en especie vía la novación del contrato de trabajo. Por ejemplo, para seguros de salud, guarderías, cursos de formación, tarjetas de transporte colectivo, etc. Esos beneficios contratados a través de planes de retribución flexible venían siendo considerados por la DGT como prestaciones del empleador (es decir, beneficios en especie no dinerarios) y no como meras mediaciones en el pago con carácter de retribuciones dinerarias.

Existe desde hace años la opción de incluir en los planes de compensación flexible los seguros colectivos de jubilación (Planes de Jubilación), como instrumento canalizador para ese ahorro voluntario. No obstante, una serie de factores hacen que la adhesión de trabajadores al mismo a través de retribución flexible sea pequeña y concretada en empleados con salarios altos.

La retribución flexible (los acuerdos de salary sacrifice o salary reduction) son utilizados en distintos países (como Alemania, Estados Unidos y Reino Unido) para canalizar aportaciones de los trabajadores a los instrumentos de pensiones de empleo. Si bien es cierto que en algunos de esos países tienen el carácter de contribución personal del trabajador, y no del empleador, las mismas se benefician de las ventajas fiscales de la exención o de la deducción de contribuciones con limites conjuntos que no diferencian por la procedencia de la aportación.

Como se podrían arreglar las ineficiencias

La mayoría de las ineficiencias y tratamientos discriminatorios, identificadas en esta Tribuna en relación con los límites de contribución y deducción en IRPF (por ejemplo, entre trabajadores por cuenta ajena y autónomos), se arreglarían con un sistema que, como anteriormente a 2021, estableciese límites conjuntos comunes para la previsión social empresarial y la previsión social individual, iguales para todas las personas. Ni siquiera estableciendo límites superiores para los mayores de 50 años. Lo que se debe potenciar sobre todo es el ahorro para jubilación de los jóvenes.