Los 10 planes de pensiones de renta mixta que más ganan y los que más pierden

La rentabilidad de los planes mixtos a un año oscila entre el 6,18% y unas pérdidas del -19,45%

Los 10 planes de pensiones de renta variable más rentables... y los 10 menos rentables

Planes de pensiones de empresa: estancados por falta de incentivos fiscales y bajos sueldos

Dos bancos controlan el 44% del patrimonio de los planes de pensiones

Hace unos días, el presidente de Mapfre (@MAPFRE_ES), Antonio Huertas (@ahuertasmejias), reconocía que los planes de pensiones no han funcionado como producto de ahorro para la jubilación en España. “Tanto los bancos como las aseguradoras que vendemos este producto tenemos que admitirlo", aseguró en un encuentro con empresarios. Unas críticas que aludían al escaso volumen patrimonial de los fondos de pensiones (110.678 millones de euros en activos a 31 de marzo de 2019), a su estancamiento en los últimos años y a la escasa rentabilidad que ofrecen.

Precisamente, la “pobre rentabilidad de los planes de pensiones es uno de los mayores problemas y no se dan los incentivos para solucionarlo”, según la asociación de usuarios de bancos, cajas y seguros Adicae (@ADICAE). Ello evidentemente depende del escenario económico, pero también de la capacidad de gestión y sus costes. “En promedio, los rendimientos netos reales de los planes de pensiones privados en España desde el año 2000 han sido prácticamente planos (-0.007% anual), a pesar de contar con una actuación verdaderamente positiva de los mercados de capitales españoles (tanto de acciones como de bonos)”, detallan los expertos de Adicae, que son contundentes al afirmar que “los planes de pensiones no se han revelado, ni mucho menos, como una herramienta capaz de generar rendimientos positivos atractivos por sus valores intrínsecos”.

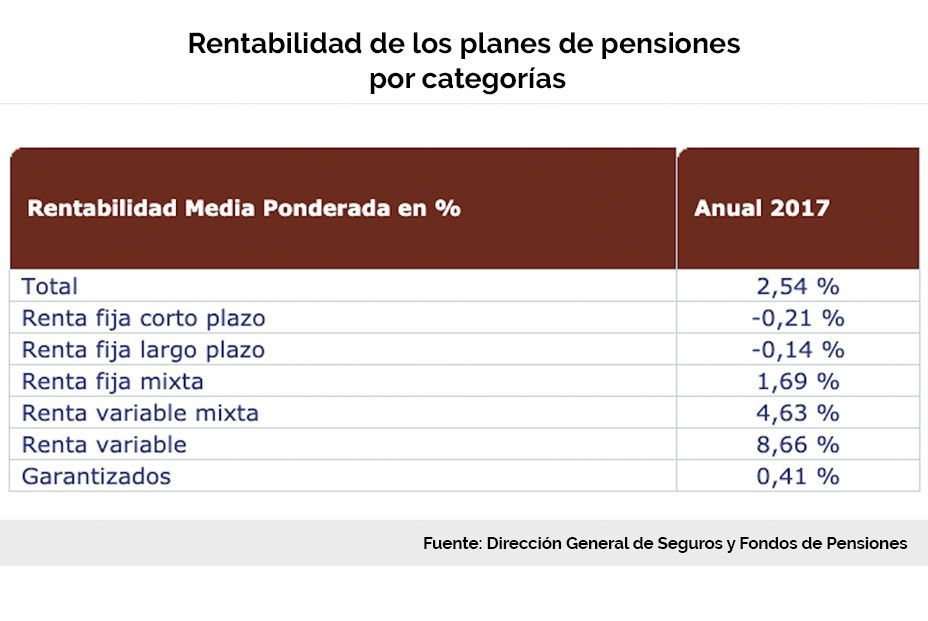

Conviene recordar que los planes de pensiones son entidades jurídicas adscritas a un fondo de pensiones, que es el que invierte el dinero de los partícipes. Básicamente, dicha inversión consiste en comprar y vender dos tipos de activos: de renta fija (títulos que emiten las empresas, gobiernos, comunidades autónomas u otros organismos) y de renta variable (acciones que cotizan en bolsa). A priori, quienes invierten en renta fija asumen menor riesgo pero también logran menor rentabilidad, mientras que quienes invierten en renta variable se arriesgan más para ganar más.

Una opción intermedia son los planes de pensiones de renta mixta, que pueden ser de dos tipos: renta fija mixta (la proporción de renta variable no puede superar el 30%) y renta variable mixta (el porcentaje de renta variable oscila entre el 30% y el 75%). Sobre el papel, esta clase de planes son moderadamente arriesgados y deberían conseguir mayores ganancias que los planes de renta fija. Hoy por hoy, son las grandes estrellas del sector para los ahorradores españoles, suponiendo casi un 60% del total del patrimonio existente. Quienes contratan estos planes pueden optar por mixtos conservadores (pueden invertir hasta el 35% en renta variable); moderados (entre el 35% y el 65%); agresivos (más del 65% de la cartera en renta variable); o mixtos flexibles, que se caracterizan por dejar libertad al gestor para elegir según las circunstancias del mercado, sin límites preestablecidos.

Javier Santacruz (@santacruz_s_a), economista investigador de la Universidad de Essex, considera que los planes de pensiones de renta mixta son “los más indicados en fases más maduras de la vida del partícipe, incluso en las etapas más cercanas a la jubilación, cuando lo lógico es que se quieran asumir menos riesgos. Ahora bien, los fondos mixtos ya no se distinguen tanto en materia de riesgo, porque la renta fija está expuesta a un riesgo elevado en la coyuntura que nos acompañará durante muchos años, caracterizada por tipos de interés y volatilidad de las primas de riesgo”.

Mixtos: Ibercaja, BBVA y CA Life dominan el podio

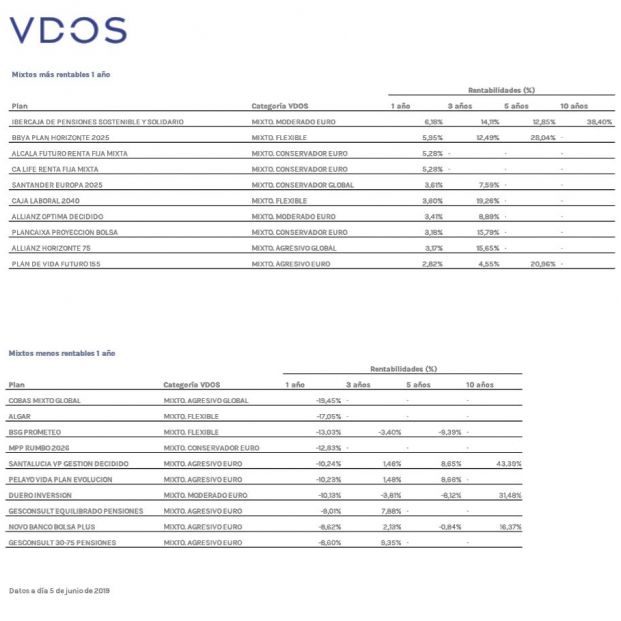

Según el ránking elaborado por VDOS (@VDOSStochastics), empresa especializada en la recopilación de información de planes de pensiones y fondos de inversión, a fecha 5 de junio el mejor plan de renta mixta a un año gana el 6,18% y el peor pierde el -19,45%.

Entre los mejores planes existen cuatro que logran rentabilidades superiores al 5% a un año: Ibercaja (@ibercaja) de Pensiones Sostenible y Solidario, el que más gana con el 6,18%; el BBVA (@bbva) Plan Horizonte 2025, con un 5,95% de rentabilidad; y empatados con un 5,28% de ganancia a un año aparecen los planes Alcalá Futuro y CA Life, ambos gestionados por CA Life Insurance Experts Credit Andorra.

El resto de los planes que ocupan los primeros diez puestos logran unos rendimientos que oscilan entre el 3,61% a un año de Santander (@santander_es) Europa 2025 y el 2,82% de ganancia anual que renta el Plan de Vida Futuro 155 (décimo de este ranking elaborado por VDOS).

Siete planes pierden más del 10% a un año

Y si, como hemos visto antes, la mayor rentablidad de un plan mixto es del 6,18%, los tres peores rendimientos a un año son el -19,45% que aporta a sus partícipes el Cobas Mixto Global (@CobasFunds), el -17,05% del plan Algar, gestionado por Renta 4 Pensiones (@Renta4), y el -13,03% del BSG Prometeo, gestionado por GVC Gaesco Pensiones (@GVCGaesco). En la categoría de fondos mixtos, existe un total de siete que pierden más de un 10% a plazo de un año (ver tablas superiores).

Como pasa en la mayoría de las inversiones, "a mayor riesgo, mayor posibilidad de ganancias, pero también de pérdidas. Esto podemos igualmente verlo si nos fijamos en cuáles son los planes más y menos rentables en distintos periodos", explica Sergio Ortega, director de Comunicación de VDOS. "Si nos vamos al último año, donde la tendencia ha sido mayoritariamente negativa, de media los planes mixtos que peor han funcionado han sido los mixtos agresivos-euro, con una rentabilidad media negativa del 4,42%. Por el contrario, los mixtos flexibles y mixtos conservadores euro han sido los que han resistido mejor los vaivenes del mercado, con una rentabilidad media del -0,17% y -0,95%, respectivamente", detalla.

En todo caso, los planes de pensiones son un producto enfocado al largo plazo. "Si vemos cómo han funcionado a diez años, la dinámica negativa de los planes se revierte y vemos cómo mixtos flexibles y mixtos agresivos globales pasan a ser los más rentables, con un 75%, 91% y 69,65% de media y, por el contrario, los conservadores-euro son los que obtienen una menor revalorización (20,14%)", según Sergio Ortega, de VDOS.

Poca competencia entre gestoras

La escasa competencia entre gestoras es una de las razones que los expertos y agentes del mercado aducen para explicar la baja rentabilidad de los planes de pensiones. Así lo ha expuesto recientemente Fernando Luque (@MorningstarES), editor financiero sénior de Morningstar, para quien “los planes privados no despegan, entre otras cosas, porque la rentabilidad del producto no invita precisamente a invertir y existe poca competencia entre gestoras, debido a que las firmas extranjeras tienen prohibido por ley entrar en este mercado”. Uno de los errores más comunes es “no tener expectativas razonables de rentabilidad a la hora de invertir”, y pone como ejemplo que, en fondos de inversión, “muchos inversores siguen pensando que obtener un 10% anual es algo normal, y no lo es”.

Por su parte, Carlos Bravo (@carlosbravofdez), secretario confederal de Protección Social y Políticas Públicas de CCOO, avisa de que el perfil de riesgo es lo primero que hay que considerar a la hora de evaluar un plan de pensiones, y también las comisiones, por supuesto, pero en cuanto a la rentabilidad, lo más representativo es analizarla a tres, cinco o diez años, ya que se trata de una inversión a largo plazo. Ahora mismo, con la legislación actual, se permite rescatar el plan individual a los diez años, y eso ya no es un plan, en la práctica es un fondo de inversión”.

El CEO de Finizens (@finizens), Giorgio Semenzato, recomienda "invertir en planes de pensiones de renta fija mixta y renta variable mixta, ya que proporcionan una diversificación global y con menor riesgo, además de una rentabilidad esperada más elevada a largo plazo. Para ello en Finizens ofrecemos cinco planes de pensiones, tanto de renta fija mixta como de renta variable mixta global, adaptados al perfil específico de cada cliente". En su opinión, "la banca tradicional ha dejado de ser competitiva en este sentido. Actualmente existen alternativas con comisiones infinitamente más bajas y con una gestión mucho mejor, y que rentabilizan mejor los ahorros de los inversores, como es el caso de nuestra compañía".