Santander y BBVA, los grandes bancos que pierden más patrimonio de fondos de pensiones en un año

Martes 19 de mayo de 2020

ACTUALIZADO : Miércoles 10 de junio de 2020 a las 16:58 H

11 minutos

La entidad cántabra y la vasca gestionan ahora menos patrimonio en fondos que hace cinco años

El Gobierno flexibiliza rescatar el plan de pensiones por el Covid, pero pagando los impuestos

La rentabilidad de los planes de pensiones se desploma por la crisis del coronavirus

Trabajadores en ERTE y autónomos afectados por el Covid podrán rescatar parte del plan de pensiones

Planes de pensiones de empresa: estancados por falta de incentivos fiscales y bajos sueldos

La banca tropieza en su intento de lavar su imagen con la crisis del coronavirus

Los planes de pensiones han perdido el -8,8% de su patrimonio en el primer trimestre del año 2020, con lo que la inversión acumulada en este producto desciende hasta los 106.231 millones de euros, lo que supone unos 10.187 millones menos que al cierre de 2019, según las estadísticas publicadas por la patronal de las instituciones de inversión colectiva, Inverco (@INVERCOinfo). Si se analiza la evolución de los últimos doce meses, la disminución patrimonial es algo menor, del -4,02% en el total de los tres sistemas (planes individuales, de empleo y asociados).

Este retroceso patrimonial se debe tanto a la caída de rentabilidad (en los dos primeros meses del año, el conjunto de fondos de renta variable perdió el -7%) debido a la zozobra desatada en las bolsas por la crisis del coronavirus, lo que a su vez desanima a los ahorradores, que o bien no realizan nuevas aportaciones, o bien el dinero que entra en el sistema no es suficiente para compensar el dinero que sale (debido a los rescates de planes que realizan los partícipes que tienen derecho a ello).

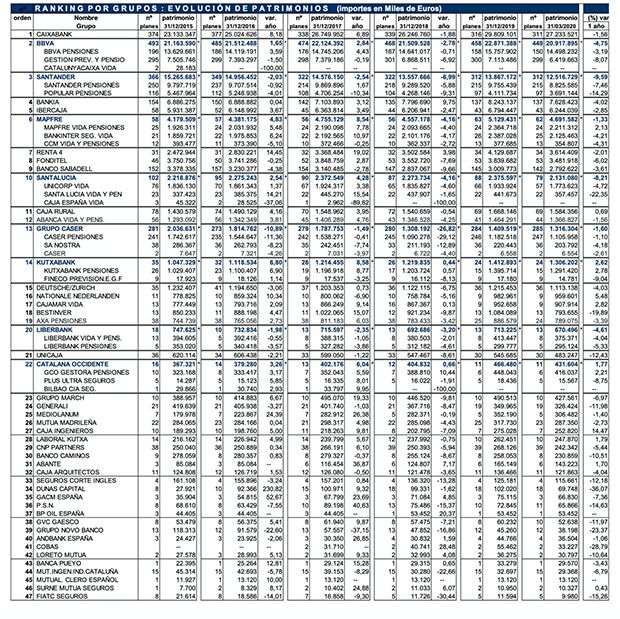

Ahora bien, dentro de este panorama de pérdidas generalizadas, unos aguantan el chaparrón mejor que otros. Así, entre los cinco grandes grupos que lideran el ranking por patrimonio (todos superan los 5.000 millones de euros), los que han perdido mayor porción del pastel de fondos en un año son el Santander (@santander_es), con el -9,59% de patrimonio gestionado, y el BBVA (@bbva), que ha adelgazado el -4,75% en los últimos doce meses, según reflejan las estadísticas de Inverco.

(Ver ranking en tamaño original)

Más en detalle, a fecha 30/03/2020, la entidad cántabra, presidida por Ana Botín (@AnaBotin), gestiona fondos de pensiones por un volumen de 12.516 millones de euros, lo que la sitúa tercera del ranking, mientras que el banco vasco, que preside Carlos Torres Vila (@carlostorres), administra 20.917 millones de euros y se sitúa en segunda posición. Con todo, la merma patrimonial en fondos de estos dos grandes grupos no se puede achacar únicamente al impacto del coronavirus en los mercados, ya que en estos momentos, ambos bancos gestionan menor volumen de patrimonio que hace cinco años.

En concreto, al cierre de 2015, el Santander sumaba 15.265 millones de euros en sus 366 planes, mientras que a finales de marzo mantiene activos 312 planes con el montante ya citado de 12.516 millones. En cuanto al BBVA, en 2015 tenía 21.163 millones de patrimonio en fondos (493 planes), frente a los 20.917 millones que maneja actualmente en sus 449 planes.

Por su parte, entre los diez grandes grupos por patrimonio en fondos de pensiones, los que mejor aguantan la embestida de la crisis de rentabilidad y confianza son CaixaBank (@caixabank), la entidad que mayor volumen gestiona, con 27.233 millones, y que solo ha perdido el -1,56% de patrimonio en un año; Mapfre (@MAPFRE), que lo disminuye el -1,33% y se sitúa sexta del ranking con 4.691 millones de euros; y Renta 4 (@Renta4), séptimo grupo gestor por patrimonio, que ha sufrido una reducción del -2,01% en los últimos doce meses y custodioa 3.614 millones de euros (ver tabla superior, cifras de Inverco).

Por lo que respecta a la evolución del patrimonio de fondos en el primer trimestre de 2020, las caídas son aún mayores, ya que en ese periodo impacta de lleno la crisis del coronovirus. En esta comparativa, la entidad que más activos pierde es Renta 4, que se deja un -12,48% del patrimonio gestionado. Le sigue Santander, que también es de los que más pinchan al disminuir sus activos el -9,74% trimestral; y en tercer lugar se sitúa Fonditel, cuyo patrimonio gestionado se reduce el -9,32% en tasa trimestral.

Gestoras: hasta un -36% de patrimonio en un año

Las estadísticas oficiales de Inverco no dejan lugar a dudas: las pérdidas de patrimonio son generalizadas respecto a las cifras de hace un año, pero en el caso de algunas gestoras, la evolución es más que llamativa. Es la situación, por ejemplo, de Dunas Capital, cuyo chairman es David Angulo, y que ha perdido un -36,07% de patrimonio administrado en fondos de pensiones; de Cobas (@CobasFunds), que lo reduce en el -28,79%; o del banco portugués Novo Banco, que se deja el -23,37% del volumen patrimonial en este instrumento de inversión.

Algo menor, pero aun así cuantioso, es el descenso de patrimonio que encaja Bestinver (@BESTINVER), que pierde casi un -20% de volumen (-19,89%), o de Fiatc Seguros (@FIATCseguros), cuyo patrimonio gestionado en fondos ha bajado el -15,26% en un año, hasta situarse en los 9,98 millones de euros que administra a finales de marzo de 2020; una cifra muy reducida para la aseguradora que preside Joan Castells Trius, si se compara con los 21,61 millones de euros que la compañía gestionaba al cierre de 2015, de acuerdo con los datos de Inverco.

Los planes de empresa reducen sus activos el -4,7% anual

El dinero depositado en planes de pensiones no disminuye al mismo ritmo en los tres sistemas existentes, de hecho, los que más patrimonio pierden en la comparativa anual son los planes asociados (promovidos por sindicatos o asociaciones), cuyo volumen de activos se sitúa en 767 millones de euros en marzo, lo que supone una reducción del -10,9% con respecto a marzo de 2019. El número de cuentas de partícipes es de 55.562.

El siguiente con mayor reducción patrimonial es el sistema de planes de empleo (promovidos por las empresas para sus trabajadores), que alcanza un volumen de activos de 33.130 millones de euros, con una caída del -4,7% respecto al mismo trimestre del año 2019. El número de cuentas de partícipes totaliza 1,97 millones.

Por último, los planes individuales, que suman un patrimonio de 72.335 millones de euros, han sufrido una rebaja interanual del -3,6% de su patrimonio. El número de cuentas de partícipes es de 7.487.562.

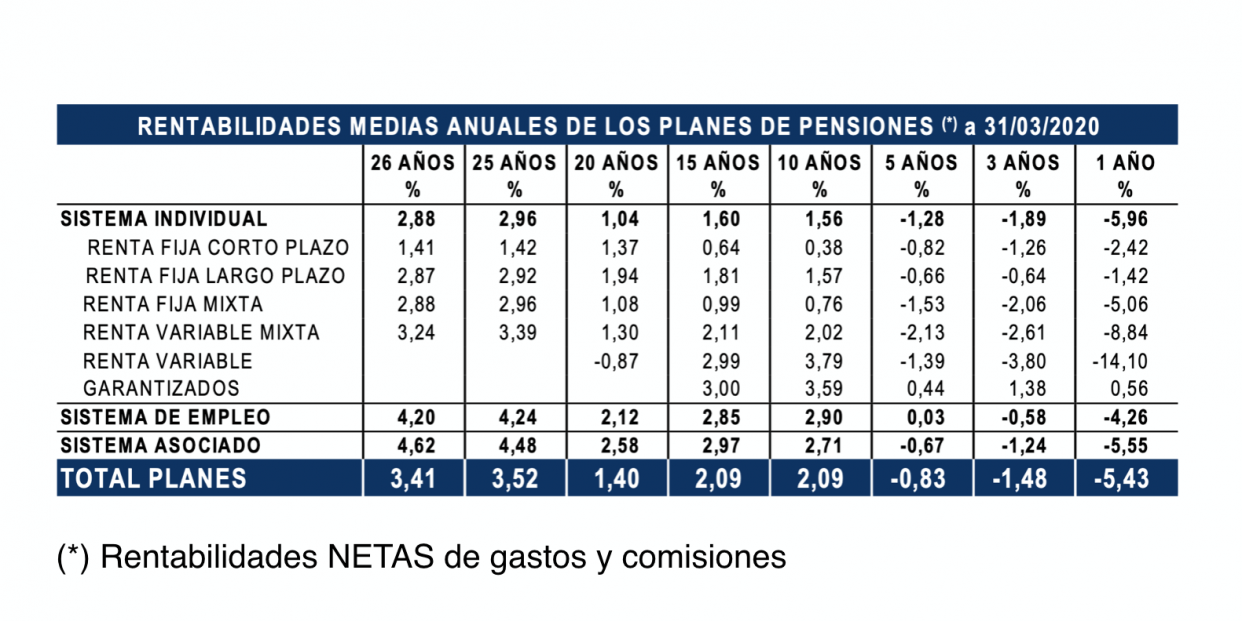

La rentabilidad de los fondos cae el -5,4% en el trimestre

De acuerdo a las estadísticas oficiales de Inverco (ver gráfico inferior), en el primer trimestre de 2020, los planes de pensiones han sufrido una corrección de valor en sus carteras, con un descenso de la rentabilidad del -5,4% en el plazo de un año, debido a la inestabilidad de los mercados financieros por el embate de la crisis del coronavirus.

La patronal de las instituciones de inversión colectiva y fondos de pensiones confía en que la pérdida de rendimiento no se acentúe, sino que corrija en los próximos meses. De hecho, en abril se han producido "incrementos respecto al mes de marzo tanto a largo plazo como en el medio plazo, permitiendo acercarse a las rentabilidades registradas en febrero", explica Inverco, que pone como ejemplo que "en el largo plazo, los planes continúan registrando una rentabilidad media anual (neta de gastos) del 2,9% y, en el medio plazo (10 y 15 años), presentan una rentabilidad del 1,9% y 2%".

Pese a las pérdidas de rentabilidad y al rescate de fondos que se pueda producir por motivos autorizados debido a la pandemia, Ángel Martínez-Aldama, presidente de Inverco, ha insistido recientemente en que es momento de mantener la calma, recordando que los planes de pensiones son vehículos de inversión a largo plazo, y que las rentabilidades del mes de marzo "no implican pérdidas reales, sino potenciales", en alusión a que los ahorradores tienen ganancias acumuladas de años anteriores, especialmente de 2019.