Quince trucos legales de los expertos para pagar menos IRPF (y sólo tienes hasta el 31 de diciembre)

Martes 24 de diciembre de 2019

ACTUALIZADO : Martes 24 de diciembre de 2019 a las 10:01 H

11 minutos

Plan de pensiones, venta de activos patrimoniales o renta vitalicia impactan en la factura fiscal

Todas las claves de la Renta 2018 para los mayores de 65 años

Renta 2018: decálogo para acertar con las deducciones y rentas exentas

Todos los detalles para declarar bien su plan en la Renta 2018

Todos los años por estas fechas, los expertos nos recuerdan que aún estamos a tiempo de tomar decisiones para rebajar la factura fiscal en la próxima declaración de la Renta. En concreto, el plazo para utilizar los trucos legales y pagar menos IRPF acaba el 31 de diciembre. Específicamente para los mayores de 65 años, las principales posibilidades se refieren a la vivienda habitual, la transmisión de elementos patrimoniales y el rescate del plan de pensiones, aunque existen otros aspectos genéricos para todos los contribuyentes de los que también se pueden beneficiar.

La pensión de la Seguridad Social (o de las entidades que la pudieran sustituir) tributa como rendimiento del trabajo, pero la de incapacidad absoluta o gran invalidez está exenta de tributación. Las personas que en 2019 hayan percibido pensiones procedentes del extranjero deben asesorarse sobre lo dispuesto en el convenio para evitar la doble imposición con el país de que se trate, pues seguramente deberá de tributar por ellas como una renta más del trabajo.

1. Vender la vivienda habitual está exento

Los mayores de 65 años no están obligados a declarar las ganancias que hayan obtenido por la venta de la vivienda habitual, pero hay que prestar atención a los límites en Navarra y el País Vasco. En Navarra esto se restringe a los mayores de 70 años y a sus primeros 300.000 euros de ganancia. En el País Vasco sólo se libran del fisco los primeros 400.000 euros de ganancia de los mayores de 65 años. Y en ambos territorios forales, limitado a una única transmisión.

Un aspecto a tener en cuenta es que, si solo uno de los cónyuges propietarios de la vivienda ha cumplido los 65 años en el momento de la transmisión, la ganancia exenta será solo la mitad de la misma, por lo que puede ser conveniente esperar a que ambos cumplan los 65 años para vender la casa.

2. Contratar una renta vitalicia ahorra impuestos

En la actualidad, las ganancias por la venta de cualquier bien están exentas para los mayores de 65 años, siempre y cuando el importe lo destinen a crear una renta vitalicia asegurada, con un límite de 240.000 euros y en un plazo de hasta seis meses, tal y como especifican los Técnicos del Ministerio de Hacienda (Gestha). En Guipúzcoa y Navarra no existe esta exención.

En el caso de transmisión de una oficina de farmacia, si se produce la reinversión del importe obtenido en la constitución de una renta vitalicia, se podrá dejar exenta la ganancia patrimonial hasta un importe máximo de reinversión de 240.000 euros, detallan los expertos del REAF (@REAF_CGE), órgano especializado en fiscalidad del Consejo General de Economistas, en su estudio Planificación de la Renta de 2019. 100 apuntes.

3. Rescatar bien el plan de pensiones

Las personas que se hayan jubilado este año, tengan un plan de pensiones y aún no lo hayan rescatado, han de saber que podrán cobrar el dinero de varias formas, unas más gravosas que otras. Según explican los expertos tributarios de Gestha, podrán recibir el dinero ahorrado en forma de renta (mensual, bimestral, o con la periodicidad que cada uno elija), en forma de capital o de forma mixta (una parte como capital y otra parte como renta).

Pero conviene hacer números, es preciso tener en cuenta el momento, el mes, de la jubilación, ya que en las rentas del trabajo de 2019 se incluirán la nómina percibida hasta la jubilación y la pensión a partir de ese momento, por lo cual, si además se cobra todo o parte del dinero acumulado en el fondo, la factura fiscal será muy elevada.

Con vistas a la próxima declaración de la Renta, una buena opción es retrasar el momento de hacer líquido el plan. Según explica Rubén Gimeno, director del Servicio de Estudios del REAF, "si el plan se rescata el mismo año que la persona se jubila, esta pagará mucho a Hacienda porque la tarifa se le disparará. En cambio, es mejor esperar al año siguiente del retiro, cuando la mayoría de los declarantes solo tiene la pensión, y esta es de mucha menor cuantía que el último sueldo cobrado en la inmensa mayoría de los casos".

También es posible una aportación adicional por un cónyuge, al plan del otro, de hasta 2.500 euros, en el caso de que este último no llegue a los 8.000 euros de rendimientos del trabajo y de actividades económicas, especifica Gimeno.

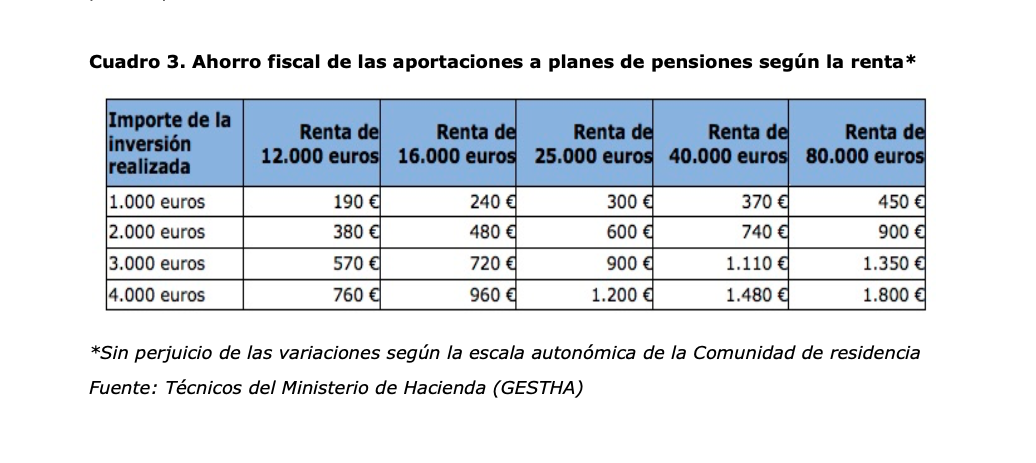

En general, las aportaciones a planes de pensiones proporcionan un ahorro fiscal mínimo del 19% y máximo del 45% de la inversión realizada, más allá de las variaciones de las tarifas aprobadas por las comunidades autónomas.

4. Reducción del 40% en planes: última oportunidad

Las personas ya jubiladas que pretendan aprovechar la reducción del 40% por rescatar su plan de pensiones en forma de capital, por las prestaciones anteriores al año 2007, en caso de que la jubilación se hubiera producido en 2011 o en 2017, solo tienen hasta el 31 de diciembre de 2019 para aprovechar esa norma transitoria. Para aquellos otros que se jubilaran en 2018 o en 2019, la fecha límite es hasta finales de 2020 y 2021, respectivamente, para rescatar el dinero con reducción, tal y como avisan los expertos del REAF.

5. Hipoteca inversa

Quienes hayan suscrito una hipoteca inversa durante 2019, es decir, hayan hipotecado su vivienda habitual y a cambio hayan pactado recibir una renta vitalicia, deben saber que esa renta no se encuentra sujeta al IRPF y, por lo tanto, no existe obligación de declararla.

6. Traspaso entre fondos de inversión

Si una persona es socio o partícipe de alguna institución de inversión colectiva, de las reguladas en la Ley 35/2003, y quiere deshacer posiciones, puede no computar la ganancia patrimonial si el importe obtenido como consecuencia del reembolso o transmisión lo destina a adquirir o suscribir otras participaciones.

7. Mayores que vivan en una residencia

Es importante saber que las ayudas públicas para la acogida de personas mayores de 65 años para financiar su estancia en un asilo también están exentas de declaración a Hacienda.

8. Donación de un negocio familiar

Las personas que estén pensando en transmitir en vida de manera lucrativa un negocio familiar no tributarán por la ganancia patrimonial generada, siempre que cumplan los requisitos para aplicar la reducción en la transmisión de la empresa familiar en los términos regulados por el Impuesto sobre Sucesiones y Donaciones. Según explica el REAF, uno de los requisitos para aplicar la exención es que el donante tenga 65 o más años, o que se encuentre en situación de incapacidad permanente, en grado de absoluta o gran invalidez. En el caso de que los transmitentes sean un matrimonio, el requisito de la edad debe darse en ambos cónyuges.

9. Propietarios de inmuebles en alquiler

Pueden deducirse de la renta cobrada algunos gastos, entre ellos, el Impuesto de Bienes Inmuebles (IBI), los pagos de seguros o de comunidad, así como también el dinero dedicado a labores de reparación y conservación.

10. Inversores en bolsa que hayan sufrido minusvalías

En su informe Diez consejos para aprovechar la recta final del año, los Técnicos del Ministerio de Hacienda recuerdan que los inversores bursátiles que hayan sufrido minusvalías pueden compensar las pérdidas generadas por un fondo de inversión, acciones o derivados financieros con las ganancias patrimoniales obtenidas, pero teniendo en cuenta que esos mismos valores no los podrán adquirir en los dos meses posteriores a su venta.

11. Cónyuge o pariente con discapacidad

Si el cónyuge del contribuyente o algún pariente tiene discapacidad, se puede constituir un patrimonio protegido a su favor y reducir su base imponible con las aportaciones al mismo, hasta un importe anual de 10.000 euros, con un límite máximo conjunto reducible de 24.250 euros, si aportan varios familiares. Además, esta reducción es compatible con la del plan de pensiones, detallan los expertos fiscalistas del REAF.

12. Jubilación activa

En caso de que la persona esté acogida al régimen de la jubilación activa, podrá rescatar el sistema de previsión y, en ese caso, la contingencia se entiende acaecida en ese año. Por el contrario, aclaran desde el REAF, si no se rescata el plan de pensiones durante la etapa de jubilación activa, se considerará que la contingencia acaece cuando concluye la relación laboral y se accede a la jubilación total. También habrá que hacer cálculos, pero lo más probable es que convenga esperar a que se deje definitivamente la actividad, ya que se acumularán menos rendimientos del trabajo a la prestación.

13. Vivienda en una casa alquilada

Si el contribuyente habita en una casa alquilada, su base imponible no supera los 24.107 euros y el contrato de arrendamiento lo firmó antes del año 2015, tiene derecho a aplicar en 2019 la deducción del 10,05% por alquiler de la vivienda.

14. Fiscalidad del juego y la lotería

La lotería y el resto de sorteos de ONLAE (@loterias_es) están sujetos a tributación: este año, los premios de hasta 20.000 euros están exentos de pagar IRPF, pero lo que exceda de esa cantidad tributa al 20%.

En cuanto a quienes jueguen online, en casinos, en bingos, hagan apuestas deportivas, etc., les conviene acumular las pruebas de sus pérdidas, y así solo tendrán que tributar por las ganancias netas.

15. Donaciones a ONG y cuotas de afiliación

Las cantidades donadas a fundaciones y ONG desgravan en el ámbito estatal un 75% de los primeros 150 euros y un 30% del resto de sus aportaciones, que aumenta al 35% si la cantidad entregada a una misma ONG no ha disminuido en cada uno de los tres últimos años. En el País Vasco, la deducción es del 30% a las fundaciones o entidades acogidas a las Normas Forales.

Con respecto a las donaciones, los Técnicos de Hacienda remarcan que donar una media de 2.035 euros permite una deducción adicional de 678 euros.

Por lo que se refiere a las cuotas de afiliación y las aportaciones a partidos políticos, también pueden aliviar la declaración del IRPF: deducen un 20% (en Navarra solo el 15%), limitada a una base máxima de 600 euros. En el País Vasco existe una deducción sin límite del 20% de las cuotas de afiliación y aportaciones a partidos políticos, con limitaciones.